A Tax Season é o período em que acontecem as entregas de impostos nos EUA. Na Globalfy, quando falamos disso, geralmente integramos duas grandes declarações: imposto de Renda e Renovação do Estado. Para organizar todos os procedimentos, começamos a nos preparar com meses de antecedência, garantindo que no início de cada ano todos os impostos dos nossos clientes sejam entregues para manter suas empresas em conformidade com o Governo Americano.

Quando começa a Tax Season?

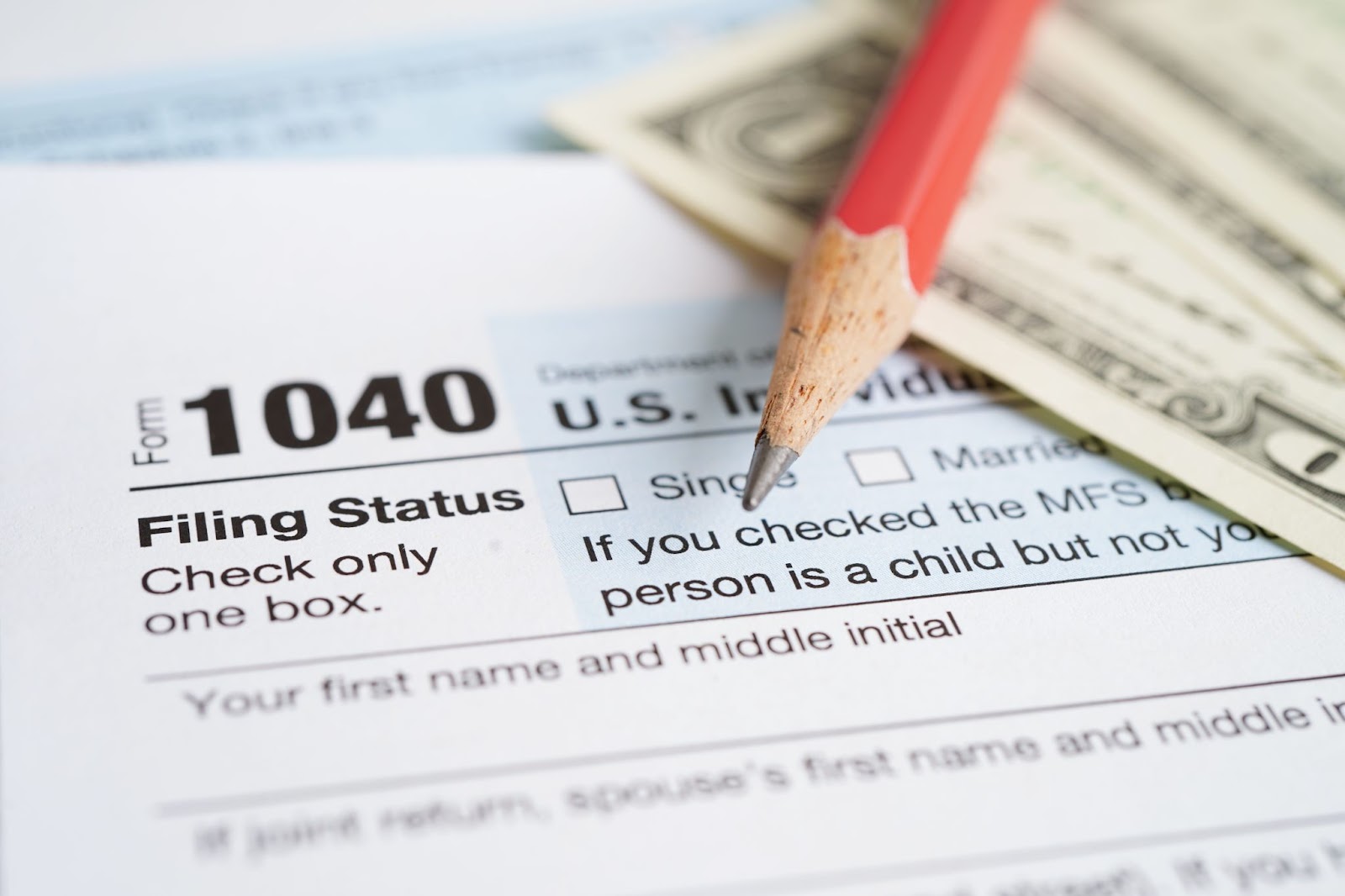

A Tax Season vai de janeiro a abril. É quando indivíduos e empresas devem preparar, registrar e pagar seu imposto de renda federal ao Internal Revenue Service (IRS) referente ao ano anterior. Funciona assim: as declarações fiscais de 2023 são entregues em 2024. Este processo é específico para impostos relacionados à renda.

Mas para conseguirmos organizar tudo, temos que nos preparar com antecedência. É por isso que aconselhamos você a se antecipar e contratar nossos serviços para que nossa equipe de especialistas tenha tempo suficiente de realizar as deduções pertinentes nos seus Income Reports (Informes de Rendimentos).

Como a Tax Season está relacionada à Renovação Estadual?

Além de entregar seus impostos de renda, as empresas precisam realizar a Renovação Estadual no início do ano também. É por isso que unimos os dois processos para facilitar as obrigações anuais.

A Renovação Estadual, como o nome indica, é a atualização do registro da empresa no estado. Caso não seja realizada, poderá ocasionar multas ou até mesmo a dissolução, dependendo do estado onde ela for constituída. Essa declaração fornece informações cruciais sobre a propriedade e o status de um negócio a uma agência governamental, como o gabinete do Secretário de Estado. Os requisitos específicos variam de acordo com o tipo de negócio e a jurisdição.

Embora a Renovação Estadual e a Tax Season possam coincidir em alguns casos, geralmente as entregas têm prazos distintos e atendem a finalidades diferentes. A Renovação do Estado revisa os detalhes do negócio, enquanto a Tax Season trata da renda, deduções e declarações fiscais.

Imposto de renda: explicando no detalhe

O Income Tax, o imposto de renda dos EUA, refere-se ao relatório de suas receitas, despesas e outras informações financeiras de um período específico. O objetivo é calcular quanto de imposto de renda você deve ou quanto de reembolso você tem direito a receber. Este tipo de imposto é apresentado anualmente.

Nos EUA, também existem arrecadações que ocorrem proporcionalmente ao longo do ano, conhecidas como Estimated Tax ou Quarterly Withholding (em português, Pagamento Estimado de Impostos ou Retenção Trimestral na Fonte). Funcionam como a garantia de que, no final do ano fiscal, você irá apresentar a sua declaração de imposto e pagar o valor devido ou receber o reembolso do que pagou a mais. Esses pagamentos são feitos trimestralmente durante o ano.

Prazo para declaração de imposto de renda: O prazo mais comum para apresentação de declarações de imposto de renda federal para pessoas físicas e jurídicas é 15 de abril. Esta data é conhecida como “Tax Day”, o Dia dos Impostos. É importante ter tudo configurado antes de abril.

Prazo de extensão: é possível solicitar uma prorrogação para a entrega da declaração de imposto de renda para pessoas físicas e jurídicas e, assim, você terá mais seis meses.

Embora esta extensão aumente seu tempo para apresentar a declaração de imposto, ela não se aplica ao pagamento de quaisquer impostos devidos: os impostos pendentes devem ser pagos até a data de vencimento original. Aqui na Globalfy, nossos clientes podem entrar em contato com nossos especialistas para conversar sobre detalhes e garantir que o processo será conduzido de acordo com a necessidade de sua empresa. Oferecer um atendimento especializado é um dos nossos principais diferenciais.

Por que a Tax Season é tão importante?

Tal como em outros países, todos têm que cumprir obrigações fiscais nos EUA. Confira alguns dos motivos para não deixar a Tax Season passar:

– É a lei: A entrega da declaração de impostos durante essa época é obrigatória por lei na maioria dos países. Ignorá-la pode causar problemas legais.

– Evite multas: Declarar seus impostos dentro do prazo e com precisão evita penalidades, multas e cobranças extras por não seguir as regras.

– Tenha benefícios: Relatórios fiscais precisos abrem portas para benefícios governamentais, como restituições de impostos e créditos, que podem ajudar suas economias.

– Planejamento financeiro: declarar impostos não é apenas uma obrigação; é uma ferramenta útil para planejar suas finanças. Ajuda você a fazer um orçamento e se preparar para as despesas relacionadas a impostos.

– Passe mais confiança: acertar os impostos não envolve apenas números. Trata-se de mostrar que uma empresa é honesta em relação às suas finanças, o que passa mais credibilidade para seus clientes, parceiros e investidores.

Fique atento aos prazos:

Preparamos uma tabela para facilitar o seu acompanhamento do calendário de declarações:

Tax Season

| 15 de março | 15 de abril |

| 8804 (PARTNERSHIP) | 1040 OU 1040RN |

| 1065 (PARTNERSHIP) | 1120 ( C CORPORATION) |

| 1120S (S CORP) | 1120 F (EMPRESAS ESTRANGEIRAS) |

| 5472 (DISREGARDED ENTITIES) |

Renovação Estadual

| FLÓRIDA | DELAWARE | WYOMING | TEXAS | NOVO MÉXICO (APENAS PARA C CORPS) |

| 1º de maio | 1º de Junho (LLC) 1º de março (Corp) | Aniversário do registro da empresa | 15 de maio | 15º dia antes do terceiro mês depois do fim do ano fiscal |

Taxas de Renovação Estadual

| FLÓRIDA | DELAWARE | WYOMING | NOVO MÉXICO |

| LLC: US$138,75 Corp: US$150 | LLC: US$300 Corp: *US$225 + (*dependendo do número de ações) | LLC and Corp: US$62 | Corp: US$25 |

Você deve estar se perguntando por que o Texas e a Califórnia não fazem parte das tabelas acima… Bem, eles têm regras específicas:

Texas:

No Texas, o Franchise Tax, em português Imposto de Franquia, é cobrado de entidades que fazem negócios lá. Empresas, incluindo Corps e LLCs, estão sujeitas a este imposto. Porém, seu valor pode variar de acordo com a receita bruta e outros fatores.

Importante: a apresentação do Annual Franchise Tax Report é obrigatória, independente de a empresa ter lucro ou prejuízo.

Califórnia:

Na Califórnia, o Franchise Tax Board (FTB) administra a tributação das empresas. Lá, a principal obrigação tributária das empresas é o Imposto sobre Corporações do FTB.

Os dois estados possuem regulamentações específicas que as empresas devem seguir para evitar multas e penalidades.

Como funcionam os impostos para LLCs?

Dentro das LLCs, podem existir parcerias e disregarded entities/empresas individuais. Uma das principais diferenças está no número de sócios. Enquanto as parcerias têm dois ou mais membros, as empresas individuais têm apenas um sócio. Esse tipo de empreendimento se assemelha a uma pessoa física que se tornou pessoa jurídica.

Em ambos os casos, não há tributação no nível empresarial, apenas para os membros da empresa. Dessa forma, a LLC vai funcionar como um instrumento para o pagamento do Estimated Tax/Quarterly Wihholding durante o ano. Assim, ao final de cada ano, os lucros deverão ser repassados aos sócios, de acordo com a sua participação.

Depois disso, os membros da LLC serão tributados individualmente ao apresentar a sua declaração de imposto de renda como pessoa física, onde ocorre o ajuste de alíquota, e o pagamento ou a restituição dos valores. A tributação dos sócios vai variar entre 10% e 37% com base no lucro que cada um recebe.

Cada parceiro precisa de um número de identificação fiscal pessoal, que pode ser um ITIN (Individual Taxpayer Identification Number) ou um SSN (Social Security Number). Um ITIN é a forma de identificação fiscal utilizada por estrangeiros. Já o SSN é exclusivo para residentes nos EUA, semelhante a um CPF (número de identificação de pessoa física) no Brasil.

LLC: isenção fiscal exclusiva para Disregarded Entities

Para LLCs de membro único, podem existir exceções no pagamento de impostos quando forem consideradas disregarded entities. De acordo com o IRS, apenas indivíduos “engaged in trade or business within the United States” (ETBUS), ou seja, envolvidos em comércio ou negócios dentro dos EUA, pagam imposto de renda. Portanto, empresas que não possuem estruturas operacionais ou funcionários nos Estados Unidos e não utilizam plataformas, como YouTube, Shopify, etc, para fazer negócios nos país podem ser consideradas não envolvidas em comércio ou negócios.

IMPORTANTE: Esta apuração de falta de pagamento só poderá ser feita após análise da atividade do cliente realizada por um especialistas em impostos.

Impostos como membro de uma empresa estrangeira

Quando uma LLC tem uma empresa estrangeira como membro, ela passa a ser tributada como uma sociedade anônima. Para isso, também é necessário um formulário de declaração diferente: o 1120F, que é específico para a pessoa jurídica associada. Para submetê-lo é obrigatório um número de identificação, como o ITIN. Porém, por se tratar de empresa estrangeira, o número é um EIN Foreign, um tipo de identificação fiscal específico para companhias de fora do país.

Impostos e C Corp

A estrutura de uma C Corp é específica para estrangeiros que desejam abrir uma corporação nos EUA. Nesta estrutura empresarial, parceiros não precisam apresentar declaração de imposto de renda nos Estados Unidos. Só é necessário quando há distribuição de lucros aos acionistas. Por conta desse detalhe, muitos estrangeiros optam por uma Corporação em vez de uma LLC.

Compreendendo os impostos americanos além da Tax Season

Navegar no mercado americano pode ser difícil, mas não se você contar com especialistas para ajudá-lo. A Globalfy está aqui para simplificar sua jornada de negócios internacionais.

Quando se trata de impostos, o Plano Essential, o preferido de nossos clientes, oferece serviços especializados. Enquanto com o Scale, nosso pacote completo, uma equipe cuidará de todas as transações da sua conta bancária empresarial, garantindo que todas as declarações sejam entregues dentro do prazo ao IRS. Assim, com certeza, você estará pronto para a Tax Season.

Somos mais que prestadores de serviços. Somos seu parceiro de negócios. Conte com a Globalfy para orientá-lo em todas as regulamentações americanas e lidar com a burocracia enquanto você se concentra no que faz de melhor: cuidar do sucesso do seu negócio.